陆金所退出P2P业务的传闻今日得到证实。

7月18日,陆金所回复记者称,陆金服P2P业务正积极响应和配合监管“三降”要求(中证君注:降机构数量、降行业规模、降涉及人数),现有产品与客户权益不受影响。

互金行业资深人士称:“这对P2P行业算是一个信号吧。这或许意味着从散户投资者收集资金并将资金贷给小企业和个人的模式将终结。”

有消息称,目前陆金所已经开始申请消费金融牌照,放弃P2P业务和专注消费者金融可能使陆金所的上市道路变得顺畅。

上市路漫漫

陆金所,全称是上海陆家嘴国际金融资产交易市场股份有限公司。平安集团旗下成员,2011年9月在上海注册成立,注册资本金8.37亿元。平安集团给陆金所的定位是“互联网财富管理平台”。

陆金服是陆金所下属的P2P平台,而P2P业务曾是陆金所的核心业务。在行业内,陆金所一直被视作点对点借贷(P2P)的领军企业。

曾有美国投资者关系资深人士向中国证券报(ID:xhszzb)记者透露,早在2014年左右,陆金所高层就曾赴美国考察上市事宜。

“当时的陆金所管理层非常清楚,作为P2P行业的老大,如果不能做到第一家上市,很可能会被后来者把P2P的牌子做砸。没想到一语成谶。”该人士颇为唏嘘。

然而陆金所和投资方给出的价格难以达成一致。就这样,占尽平安体系内最优资源的陆金所一再与资本市场擦肩而过。

2016年底,陆金所赴港上市进程再启。但在金融去杠杆的大环境下,P2P行业的风险集中暴露,陆金所上市计划再次搁浅。

消息称,目前陆金所已经开始申请消费金融牌照,放弃P2P业务和专注消费金融可能使陆金所的上市道路变得顺畅。

截至目前,陆金所共完成三轮融资。A轮融资为2015年3月,融资额4.85亿美元,投后估值100亿美元,投资方包括BlackPine Private Equity Partners、中金公司(港股03908)、鼎晖投资等;B轮融资为2016年1月,融资额12.16亿美元,投后估值185亿美元,投资方包括腾讯产业共赢基金、中银集团投资有限公司、国泰君安(港股02611)证券(香港)有限公司、民生商银国际控股有限公司等。

平安集团2018年年报显示,陆金所控股了完成C轮融资。此次融资引入了多家国际知名投资机构,投后估值达394亿美元。

截至2018年12月末,陆金所平台注册用户数达4035万,较年初增长19.3%,其中活跃投资用户1117万人(活跃投资用户指过去12个月有过投资或账户余额大于零的用户)。

根据中国平安(港股02318)一季报披露,2019年第一季度陆金所控股收入与利润持续稳健增长。截至2019年3月末,在财富管理领域,资产管理规模较年初增长2.0%至3767.07亿元;在个人借款领域,信贷质量保持稳定,管理贷款余额较年初稳健增长7.5%至4031.21亿元。

行业困局

有行业统计以来,P2P网贷平台从2014年1月的651家持续快速增长,到2014年11月即超过2000家,2014年平台数量平均月环比增加12%。此后行业增速逐步放缓,网贷平台在2015年11月达到行业最高点3476家。

网贷行业早期综合收益高达21.63%。不合理的高收益后,紧跟着提现困难、跑路等恶性事件。点对点借贷(P2P)、服务正规金融触及不到的客户这一业务模式,沦陷为集资诈骗的温床。

自此,网贷平台都不愿意再被称为P2P,纷纷改名为金融科技、数字金融等。

除了改名,上市增信也是改善互金公司经营的重要途径。

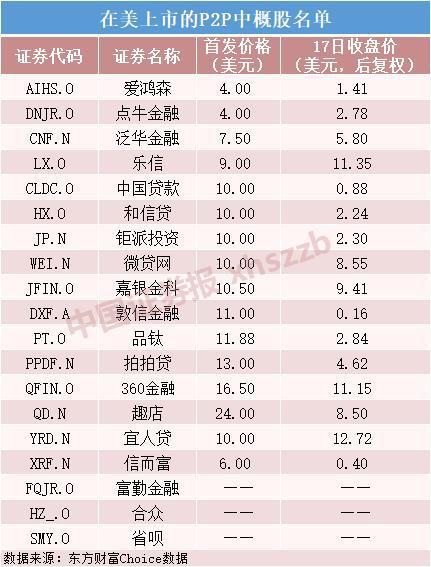

从2015年开始,宜人贷、信而富、和信贷、拍拍贷等多家P2P平台相继登陆美国资本市场,并且还有多家互金平台排队等候。除了给公司的网贷业务增信,上市潮也与前期资本投入希望变现退出有关。

但目前看来,海外上市也并非公司健康发展的“保险栓”。

“中国P2P赴美上市第二股”的信而富(China Rapid Finance纽交所:XRF)今年5月17日宣布,由于业务运营和董事会方面的调整,公司无法如期向美国证券交易委员会申报20-F年报,并且已经接到美国纽交所的相关通知函,在最低平均股价和及时申报年报两方面不符合继续上市的相关标准。因此面临被退市的风险。

据了解,目前股价仅0.4美元的信而富深陷兑付泥潭,投资者提现困难。

这或许可以解释陆金所为何放弃P2P业务。

P2P模式终结?

今年7月初,互金整治领导小组和网贷整治领导小组联合召开了网络借贷风险专项整治工作座谈会。会议明确了网贷专项整治时间表:

三季度整治工作将继续严格落实降机构数量、降行业规模、降涉及人数的“三降”要求。利用合规检查、多方监测系统分析核验等手段对机构进行穿透式核查,加大良性退出力度;

四季度将逐一对在线运营机构进行分类管理,多措并举化解风险。专项整治工作按照“成熟一家、纳入一家”的原则,将整改基本合格机构纳入监管试点。

“良性退出”的消息一出,业者直呼,P2P被“判死刑”了。

上海一家互金公司负责人称,上海也早已传出严监管的风声。“根本没提备案、试点等字眼。所以大家做了最坏的准备。”

不从个人投资者手中募集资金之后,互金公司的转型之路已经开始。

上述目前互金公司负责人介绍,对于陆金所这样有强大股东背景和业务规模的机构,申请消费金融牌照是首选;网贷规模大、自有资金充裕、手头有现成的小贷牌照的,可能就走小贷这条路;还有一些会向助贷方向发展,即互金公司把自己的优质资产提供给金融机构,金融机构放款,互金公司收渠道费。

“活下去是第一位的。”该人士称。

责任编辑:林晗枝

- 陆金所退出P2P怎么回事 陆金所退出P2P原因是什么 陆金所回应2019-07-18

- 最新国内新闻 频道推荐

-

故宫数字文物库上线怎么回事?故宫数字文物库2019-07-18

- 进入图片频道最新图文

- 进入视频频道最新视频

- 一周热点新闻

已有0人发表了评论