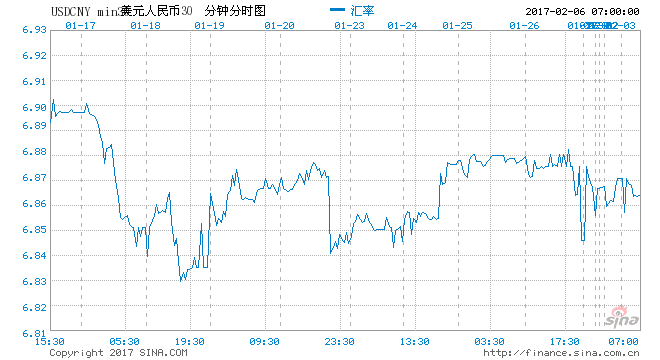

春节长假过后首个公开市场操作日,央行全线上调公开市场逆回购操作利率,同时出人意料地上调常备借贷便利(SLF)利率。央行提高各渠道资金成本的举措,加大了市场关于货币政策将要新一轮收缩的预期。自2014年以来的货币政策宽松周期或将转向。

具体来看,逆回购利率方面,7天、14天和28天逆回购利率均调高10个bp,分别至2.35%、2.50%和2.65%。常备借贷便利(SLF)利率方面,隔夜品种从2.75%上调35个基点(bp)至3.10%,7天和一个月SLF利率各调高10个bp至3.35%和3.70%。

此前,央行在1月24日已经调升了中期借贷便利(MLF)利率。

央行公开市场今将进行200亿元7天、100亿元14天、200元28天期逆回购操作。公开市场本周(2月3日-4日)共1200亿元逆回购到期,含500亿元14天和700亿元28天期逆回购。

路透援引消息人士称,央行还将对不符合宏观审慎要求的地方法人金融机构,发放的常备借贷便利利率在上述利率基础上加100个基点,隔夜、7天、一个月的利率分别为4.10%、4.35%和4.70%。

市场分析人士认为,央行此举可能出于控制房地产泡沫,以及抑制人民币贬值等考虑。海通证券表示,抑制地产泡沫、防范金融风险和推进改革是中央经济工作会议确定的今年首要目标。本次利率上调是短期经济稳定、通胀回升背景下,央行对于金融同业大幅扩张和天量信贷做出的去杠杆举措,与13年监管非标扩张类似,也确认货币政策已中性转紧。

兴业银行首席经济学家鲁政委表示,此次上调逆回购利率,显示了在中央“稳健中性”、防泡沫的要求下,对1月份信贷强劲增长的政策反应。这些上调,应该会提高其他方面的利率水平,从这个意义上说,具有与“加息”同样的作用。但考虑到当前财政政策的作用仍在,民间投资活力仍有待增强,未来利率不具备持续上升的基础,也不能排除将来根据形势进行调整。

当然,央行在价格上体现出去杠杆和抑泡沫意图的同时,在数量上仍然被认为重视确保流动性稳定。

针对央行将对不符合宏观审慎要求的金融机构实行额外100BP“惩罚”的举措,民生证券分析认为,SLF扩容至不符合MPA考核的机构,反映去杠杆过程中的仍需防范金融风险,不希望流动性风险演变为流动性危机,但额外的100BP的惩罚则反映出央行对抑制金融机构冲规模的诉求提供激励相容的正向约束,抑制资金空转。

但亦有市场机构认为,央行此举并不表明货币紧缩周期的开始。

法国外贸银行认为,提升逆回购利率显示监管当局不希望企业过度加杠杆的信号。央行提高逆回购利率后,预计其他银行间政策工具亦将提升10个基点——但这并不表示货币紧缩周期的开始,虽然资金成本上升但流动性仍属充裕。

此外,国内利率抬升将会降低美国利率上升周期下的投资吸引力,帮助缓解中国资本外流速度。

部分分析师预计,指标贷款利率和存款利率暂时将维持不变,而且即便有进一步行动,也将是逐步进行。

受此消息影响,春节长假后的首个交易日,沪指半日跌0.57%,深成指跌0.45%,创业板指数跌0.52%。期货市场黑色系集体大跌,其中螺纹钢跌5%、铁矿石、焦炭、焦煤等跌3%。国债市场亦大跌,10年国债期货主力合约早盘一度大跌近1.4%。

责任编辑:庄婷婷

- 央行徐忠:很多官员对供给侧改革打左灯往右转2017-03-01

- 央行定向降准考核例行公事 新设缓冲垫减少补缴准冲击2017-02-22

- 时隔六日央行重启逆回购 巨量资金本周集中到期2017-02-13

- 央行约谈三家比特币交易所 怎么看比特币列入监管?2017-02-09

- 各期限逆回购利率全线上调 央行释放去杠杆信号2017-02-04

- 央妈闻鸡起舞 再“加息”货币宽松结束2017-02-04

- 日本央行维持政策利率-0.1%不变2017-01-31

- 央行科技司:区块链技术应用于数字货币还存在诸多不足2017-01-27

- 央行开展2455亿元MLF操作 利率全线提高10个基点2017-01-25

- 央行上调一年期MLF操作利率2017-01-25

- 最新银行新闻 频道推荐

-

人民币中间价报6.8606 贬值50点创逾两周最低2017-03-02

- 进入图片频道最新图文

- 进入视频频道最新视频

- 一周热点新闻

已有0人发表了评论